![]()

マイホームを売却した場合の特例

マイホーム(居住用財産)を売ったときは、さまざまな特例が設けられております。

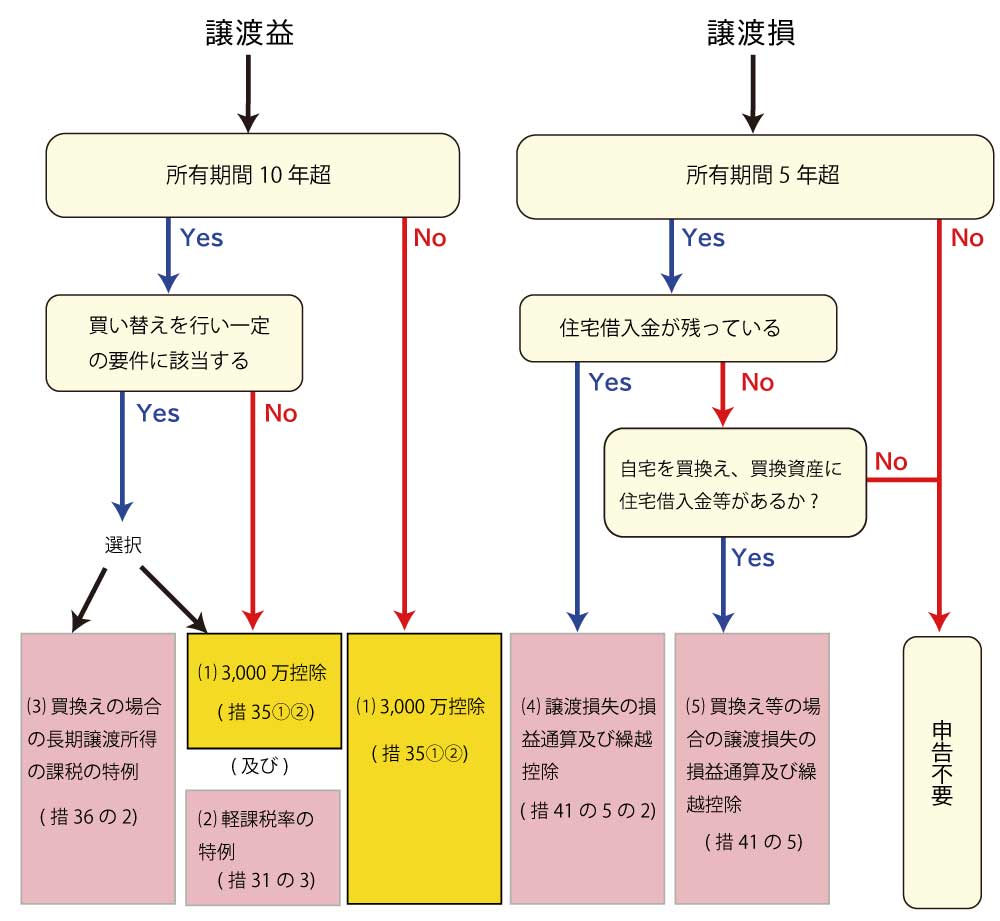

マイホームを売却した場合のフローチャート

⑴ 3,000万円の特別控除 措35①②

次の居住用財産を譲渡等した場合には、譲渡益の金額から3,000万円までを控除する

①居住の用に供している家屋(居住の用に供されなくなった日から3年を経過する日の属する年の12月31日までの譲渡等を含む)

及びその家屋とともに譲渡等したその敷地である土地等

②居住の用に供している家屋が災害により減失した場合はその敷地である土地等(居住の用に供されなくなった日から3年を経過する日の属する年の12月31日までの譲渡等に限る)

※配偶者等に対するものその他一定のものを除く

※その年の前年又は前々年において既にこの特例又は措36の2·措36の5·措41の5·措41の5の2の適用を受けている場合は適用できない (措41㉒㉓)

空き家の3,000万円特別控除

相続又は遺贈により被相続人居住用家屋及びその敷地等の取得をした者が、 相続開始日から3年を経過する日の属する年の12月31日まで、かつ、平28·4·1から令5·12·31までの間に、 当該家屋等(地震に対する安全性に係る規定又は基準に適合するもの)又は取壊し後の土地等を譲渡した場合 (譲渡対価の額が1億円を超えるものを除く)には、当該家屋又は土地等の譲渡益の金額から3,000万円(譲渡益の額を限度)を控除する

※被相続人居住用家屋の要件- 相続開始の直前に被相続人の居住の用に供されていたもの

- 相続開始の直前に被相続人以外に居住者がいなかったもの

- 昭56·5·31以前に建築された家屋

- 建物の区分所有等に関する法律第1条の規定に該当する建物でないこと

※相続時から除却及び譲渡時までの間に事業·貸付及び居住の用に供している場合は適用できない

※相続財産に係る譲渡所得の課税の特例(措39)との選択適用

※自己の居住用財産の買換え等に係る特例措置(措36の2·措36の5·措41の5·措41の5の2)との併用可

⑵ 居住用財産を譲渡した場合の長期譲渡所得の課税の特例(措31の3)

その年1月1日で所有期間が10年を超える次の居住用財産を譲渡等した場合

①居住の用に供している家屋(居住の用に供されなくなった日から3年を経過する日の属する年の12月31日までの譲渡を含む)及び

その家屋とともに譲渡等したその敷地である土地等

②居住の用に供している家屋が災害により滅失した場合はその敷地である土地等(災害があった日から3年を経過する日の属する年の12月31日までの譲渡等に限る)

※配偶者等に対するものその他一定のものを除く

※その年の前年又は前々年において既にこの特例の適用を受けている場合は適用できない (措41㉒㉓)

○総収入金額一(譲渡資産の取得費+譲渡費用)一特別控除額=課税長期譲渡所得金額A

①Aが6,000万円以下

A×10%〔10.21%〕(4%)=所得税額(住民税額)

②Aが6,000万円超

A×15%〔15.315%〕(5%)-300万円〔306.3万円〕(60万円)=所得税額(住民税額)

⑶ 特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例(措36の2)

令5·12·31までに、1の譲渡資産を譲渡等した場合において、譲渡年の前年の1月1日から譲渡年の12月31日までの間に

2の買換資産を取得若しくは翌年中に取得する見込みであり、かつ取得日から譲渡年の翌年(翌年中に取得する場合は翌々年)

12月31日までの間に居住の用に供したとき、又は供する見込みであるとき

①譲渡資産とは、その年1月1日における所有期間が10年を超え、かつ居住期間が10年以上である家屋(居住の用に供されな

くなった日から3年を経過する日の属する年の12月31日までの譲渡等を含む)及びその敷地である土地等をいう

②買換資産とは、自己の居住の用に供する家屋(建築後使用されたことのある家屋の場合にはその取得日以前25年以内

に建築されたもの又は一定の耐震基準に適合するもの等)で、居住用部分の床面積が50㎡以上のもの又はその敷地である土地等(面積500㎡以下)をいう

※配偶者等に対するものその他一定のものを除く

※譲渡等の年、前年、前々年において措31の3①·措35①(措35③を除く)措41の5・措41の5の2の適用を受けている場合は適用できない

★住宅借入金等特別控除との併用不可

⑷ 特定居住用財産の譲渡損失の損益通算及び繰越控除(措41の5の2)

令5·12·31までに、特定居住用財産の譲渡損失の金額がある場合には、ー定の順序により、 譲渡損失の金額(当該譲渡に係る一定の住宅借入金等の金額から当該譲渡資産の譲渡の対価の額を 控除した残額を限度とする)について損益通算の規定が適用される。控除しきれない一定の金額は、 翌年以後3年内の各年分(合計所得金額が3,000万円超の年分を除く)の課税標準の計算上控除する

※特定居住用財産の譲渡損失の金額とは、次の要件を満たすものをいう

①その年1月1日で所有期間が5年を超える一定の居住用財産を譲渡すること

②当該譲渡に係る契約を締結した日の前日において当該譲渡資産に係る一定の住宅借入金等の金額を有すること

※配偶者等に対するものその他一定のものを除く

※譲渡年の前年以前3年内の年において生じた他の特定居住用財産の譲渡損失の金額につき、この適用を受けている場合は、再度この規定は適用できない

※譲渡年の前年若しくは前々年における資産の譲渡につき措31の3①·措35①

(措35③を除く)·措36の2·措36の5の規定の適用を受けている場合、又は、

譲渡年若しくは前年以前3年内における資産の譲渡につき措41の5①の規定

の適用を受け、あるいは受けている場合には、この規定は適用できない

☆住宅借入金等特別控除との併用可

⑸ 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除(措41の5)

令5·12·31までに、居住用財産の譲渡損失の金額がある場合において、その年の12月31日において買換資産に係る一定の 住宅借入金等の金額を有するときは、一定の順序により、一定の譲渡損失の金額について損益通算の規定が適用される。 控除しきれない一定の金額は、譲渡した年の翌年以後3年内の各年分(合計所得金額が3,000万円超の年分を除く)の課税標準の計算上控除する

※居住用財産の譲渡損失の金額とは、次の要件を満たすものをいう

①その年1月1日で所有期間が5年を超える一定の居住用財産を譲渡すること

②譲渡年の前年1月1日から譲渡年の翌年12月31日までの間に一定の買換資産(家屋については

居住用部分の床面積が50m2以上のもの)を取得し、かつ取得日から取得年の翌年12月31日までの間に居住の用に供したとき、又は供する見込みであるとき

※配偶者等に対するものその他一定のものを除く

※譲渡年の前年以前3年内の年において生じた他の居住用財産の譲渡損失の金額につき、この適用を受けている場合は、再度この規定は適用できない

※譲渡年の前年若しくは前々年における資産の譲渡につき措31の3①·措35①(措35③を除く)·措36の2·措36の5の規定の適用を受けている場合、

又は、譲渡年若しくは前年以前3年内における資産の譲渡につき措41の5の2①の規定の適用を受け、あるいは受けている場合には、この規定は適用できない

☆住宅借入金等特別控除との併用可